注意一下这个数与我们从禅球袋子中得到的期望收益是很不相同的。原因是这并不是以“每l美元风险的期望收益”形式表示的。因此把你的期望收益化简到每!美元风险的期望的期望收益也是很重要的。表6-3表示了这个交易产生的收入和亏损的分布。把这些交易以500美元的差距分组,仅仅是因为这么做比较方便,而且500美元好像能最佳地描述最小亏损额。

当你察看利润和亏损组的分布时,可能会注意到最小亏损额。有一个特定的值在这个给定的分布中,这个最小亏损额大约是500美元。现在我们在某种程度上可以把这个表看作是一个弹球袋,来注意一下期望收益。这里我们通过把大致的收入或亏损额除以大致的最小亏损额500美元计算出回报。表6-4是执行这个计算后的结果

这个系统基本上能在40%的交易中赚钱,就是36/90,可以略去的交易不计算在内。系统的总利润大约是10000美元,而且全部利润都归于一次交易,那次交易可以带给你14256美元的利润。你也同样会注意到,只要除去一次亏损,就是3221美元的那次亏损,就可以增加4O%的利润。

你需要仔细地研究一下这些交易。是什么产生了大笔的收入?你能预期将来会更多吗?这种收入的几率只能是1.1%,还是你能找到更好的方法?

如何产生亏损的呢?是什么导致了3221美元的亏损?这个亏损的真正期望收益是1.1%,还是你预期会比它更多或更少?亏损的原因是由于心理方面的错误吗?如果是这样,以后如何来避免这些错误呢?

当你从如表6-4所示的回报矩阵角度来考虑系统时,就能回答上面一大堆问题了。我们可以应用期望收益公式(6-2)来确定每1 美元风险的期望收益。这里,我们通过加和盈利交易中的正期望收益得到以下总的正期望收益

期望收益公式的正数部分= 0.167*1+0.111*2+0.067*3+0.033*5+0.011*9+0.011*25算完其中的乘法后,就可以得到0.167+0.222+0.199+0.165+0.099+0.275=1.127。因此,盈利交易的总的正期望收益是1.127美元。

现在需要找出亏损交易的负期望收益,如下确定每个亏损组的结果

期望收益公式的负数部分=0.367*1+0.189*2+0.033*3+0.011*6=0.367+0.378+0.099+0.066=0.91 因此, 亏损交易的总的负期望收益是91美分。

同样,想得到每1美元风险的总的期望收益,我们只要把总的负期望收益从总的正期望收益中减掉就行$1.127- $0.91=$0.217。因此,这个系统每1 美元风险的期望收益是21.7美分。这给了我们一个更好的对比这个系统与其他系统的基础。一个10000美元的利润可能使一个系统看上去很不错,但是知道了这个系统中每1美元风险只能产生21.7美分的期望收益后,我们就会从一个不同的角度来审视它了。

6.6 利用期望收益来评估不同的系统

让我们来看一下两个不同的交易系统,从而确定期望收益是如何被利用的。

6.6.1 弗雷德的系统

第一个系统来自于一个叫做弗雷德的期货交易商。从5月1日-8月31日,他已经完成了21次交易,如表6-5所示。

这个系统在四个月的21交易中赚了1890.43美元。这相当于平均每次交易盈利90.02美元。但是该系统的每1美元风险的期望收益是多少呢?我们把这个表分解成如表6-6所示的任意美元的组合。

既然弗雷德的交易中最小亏损额大约在150美元左右,那么我们就把表6-6转化成如表6-7所示的几率矩阵,把150美元当作是最小风险额。我们也同样会除去那些可以略去的交易,最后,总共就剩下18次交易。

现在把公式(6-2)应用到这个矩阵来大致确定一下每1美元风险的期望收益。首先计算一下盈利交易的正期望收益。

正期望收益=0.056*1+0.056*2+0.056*3+0.056*8+0.111*13+0.056*25 算完乘法后,

结果是0.112+0.168+0.448+1.443+1.4=3.627(美元)

接下来必须计算亏损交易产生的负期望收益。

负期望收益=0.111*1+0.278*2+0.111*3+0.056*8+0.056*25计算完乘法后,

结果是0.111+0.556+0.333+0.448+1.4=2.848(美元)

把负期望收益从正期望收益中减掉后就得到如下的总期望收益$3.627-$2.848=$0.779。因此, 弗雷德的系统在四个月的交易期间,每1美元风险产生78美分的期望收益。记住,在这些计算中有很多四舍五入。

弗雷德的系统的一个最大缺点是,它有一次巨大的25:1的亏损, 抵消了一笔25:1的盈利交易。若是没有那次亏损,弗雷德的系统会非常出色。因此,弗雷德需要研究一下那个亏损,看看类似的亏损在将来是否能避免。

[yao_page]

6.6.2 埃塞尔的系统

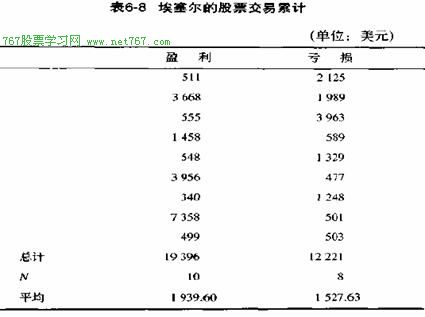

下面就来看一下另外一个交易组,我们把它叫做埃塞尔的系统。埃塞尔在一年期间进行了下述

股票交易。他有一次5110美元的收益,获利于1000股

股票的购买;另一次收益是680美元.获利于200股

股票的购买;还有一次亏损是6375美元,是由于抛出了300股

股票。其他的都是以100股为单位的购买。因此,我们持有这些盈利和亏损的时候就把每次交易都当作是100股份额。这样就省去了头寸调整的影响。表6-8

该系统在一年的18次交易中赚了7175美元。这相当于平均每次交易的盈利是398.61美元。记住弗雷德的系统每次交易只赚到90美元。此外, 埃塞尔的系统有55.6%的时间都是赚钱的,而弗雷德的系统却只有45%的时间是赚钱的。显然,埃塞尔的系统比较好。是不是这样呢?

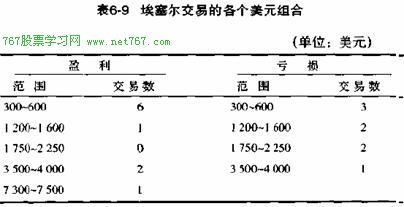

让我们看一下埃塞尔系统的每1美元风险的期望收益和机会因素。考虑进这些因素后,埃塞尔是不是仍然有一个较好的系统?表6-9显示了埃塞尔系统的各种美元组合。埃塞尔有三个最小亏损额,每个大约是500美元:一个是477美元,一个是501美元,还有一个是589美元。因此,我们假定埃塞尔的最小风险额是500美元左右。我们可以对埃塞尔的交易开发一个如表6-10所示的几率矩阵。

再次把公式(6-2)应用到表6-10的矩阵,大致确定每1美元风险的期望收益。首先,计算盈利交易的正期望收益。

正期望收益=0.333*1+0.056*3+0.111*8+0.056*15算完乘法后,

就可以得到如下总的正期望收益0.333+0.168+0.888+0.840=2.229(美元)

现在需要计算一下亏损交易的总的负期望收益。

负期望收益=0.168*1+0.111*3+0.111*4+0.056*8 算完乘法后,

就可以得到如下总的负期望收益 0.168+0,333+0.444+0.448=1.393(美元) 把总的负期望收益从总的正期望收益中减掉后, 就得到$2. 229-$l.393=$0.836

埃塞尔的84美分的每1美元风险期望收益要比弗雷德的78美分的风险期望收益多一些。从期望收益方面来说.埃塞尔有一个稍微好一点的系统。

记住,弗雷德的利润几乎是一次好交易的函数。同样地,对埃塞尔的利润来说也是如此。她的一次7358美元的利润就要比她整年的净利润7175美元多。因此,一年中,一次交易就使她赚到了全部的利润。这对好的长期系统来说是很正常的。

但是机会因素又如何发挥作用呢?弗雷德在四个月内做了18次交易,实际上要比18次还多,但是一些被略去了.因为它们的盈利或者亏损额不多于100美元,可以被忽略。两年之内,弗雷德可以进行三倍以上次交易。为了真正地评估这个系统.让我们把期望收益与几率乘起来进行比较。

[yao_page]

当你从期望收益和几率之积这个角度来看这两个系统时,弗雷德就有一个好得多的系统。然而,这里假定两个投资者都最大化地利用了他们的机会。

这两个系统的对比引起了一个与机会相关的有趣的变量。埃塞尔在一年中只进行18次交易.但这并不意味着她只有18次交易机会。只有在以下这些情形下,一个投资者才可能最大化地利用他的交易机会:(1)有交易机会时,他的资金是充足的,就是说能够进行充分的头寸调整;(2)他有一个离市策略,并且在这个策略被触发时离市;(3)在现金允许的情况下,他会充分地利用其他机会。如果这三个标准中的任何一个没有达到,通过期望收益和几率进行系统对比都是无效的。

6.7对如何使用期望收益的回顾

回顾一下,一旦你有了一个系统,或者至少是有了一个初步的系统.就需要计算它的期望收益,并考虑与期望收益相关的一系列问题。下面就是这些步骤。

(1)计算系统的总期望收益。如果你正在使用一个系统或已经测试了一个系统,就可以计算该系统的期望收益了,只要简单地把总利润除以交易数就行。注意,到这一步为止,你仍然没有得到每1美元风险的期望收益。

(2)只考虑一个单位或者100股

股票,忽略头寸调整的影响效果。

(3)依据最小亏损的数额大小,以100美元或500美元为范围,对交易的利润和亏损进行分组。最小亏损与你把止损点放在什么地方有关,这是系统的1R水平。这一步,你只是在评定系统的期望收益,而不是在提高它。

(4)把“最小亏损额”当作单个单位,然后将交易分组转化成一个几率矩阵,找出每1美元风险的期望收益。。

(5)利用公式(6-2)从几率表中计算出系统的期望收益。

(6)如果你的系统至少包含有100次交易,并且每1美元风险的期望收益都在50美分之上,那么这个系统就是一个良好的系统。这只是一个好的长期系统应具备的一般标准。如果有足够多的机会,即使期望收益再低,你也会很高兴。

(7)确定达到期望收益需要的机会。

看一下在你的几率矩阵中确定的“弹球”的大小。通过这些弹球你能对系统有些什么了解?如何改变系统从而增加高回报盈利交易?如何改变系统从而减少高成本的亏损交易?

记住以下两点:

(1)盈利的期望收益和几率并不是同一样东西。人们有一种偏向,希望每次交易或者投资都是正确的。因此,他们一般都会被高几率的入市系统所吸引。然而,这些系统经常都是与大笔亏损相关联,并会导致负的期望收益。因此,要总是朝着系统期望收益的方向冒险。

(2)即使是有很高的正期望收益的系统,也仍然可能导致亏损。如果你在一次交易中下的赌注太大,并且输了,那么想恢复就很困难了。